28 сентября 2018

4242

8 мин.

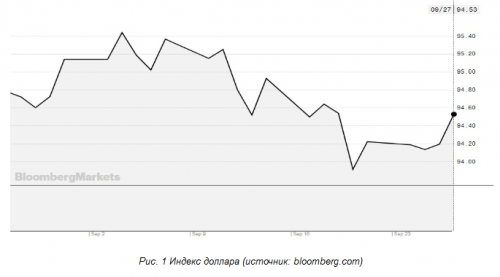

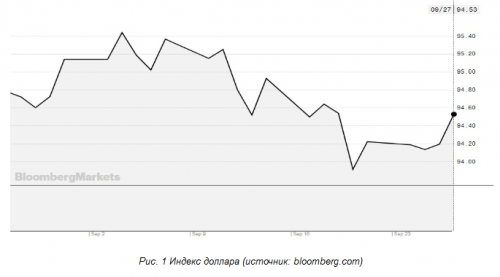

Первый месяц осени оказался насыщенным на важные события. Внимание участников рынка в основном было сфокусировано на дальнейшей эскалации торгового конфликта между США и Китаем. Помимо этого, трейдеры продолжали следить за денежно-кредитной политикой мировых Центробанков. Важной темой сентября также были переговоры по выходу Британии из состава Европейского Союза. Кроме того, в центре внимания находилась ситуация на сырьевом рынке. Итогом сентября стало незначительное ослабление доллара США, слабый рост фондовых индексов США, заметное повышение стоимости нефти, и умеренное падение котировок золота.

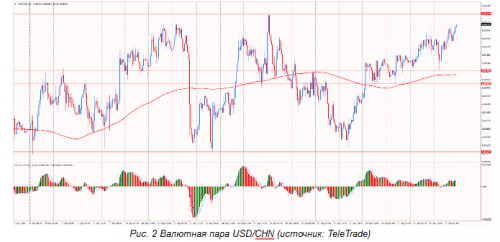

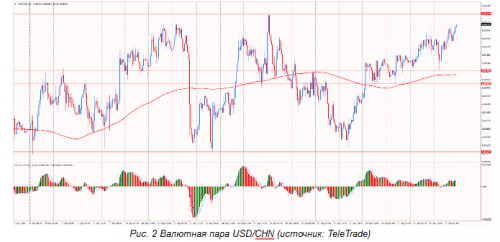

В начале месяца в фокусе оказались заявления президента США Дональда Трампа о том, что Вашингтон может усилить торговый конфликт с Пекином. Трамп предупредил, что готов наложить тарифы практически на весь китайский импорт в США, угрожая пошлинами еще на $267 млрд. в дополнение к $200 млрд., которые ранее уже были упомянуты в его угрозах. Однако, вскоре опасения торговой войны несколько ослабли, чему способствовали сообщения издания WSJ о том, что США предложили Китаю провести в ближайшее время новый раунд торговых переговоров. По информации издания, целью нового раунда является предоставление Пекину возможности озвучить свои предложения относительно торгового противостояния прежде, чем будут введены дополнительные пошлины в отношении китайской продукции. В свою очередь Трамп заявил, что США не находятся под давлением в вопросе заключения сделки с Китаем, "это они нуждаются в заключении соглашения с нами". Трамп пояснил, что на это указывает растущие рынки США и падающие китайские рынки. Также Трамп заявил, что США "скоро будут получать миллиарды благодаря пошлинам". После этого США анонсировали введение дополнительных пошлины на ввозимые с Китая товары общей суммой $200 млрд. Трамп сообщил, что размер сборов составит 10%, и они вступят в силу с 24 сентября. Новый размер пошлин будет действовать до конца года, а с начала следующего года они будут увеличены до 25%. При этом была озвучена готовность расширить протекционистские меры, если Китай предпримет ответные меры. В таком случае Трамп пообещал приступить к третьему этапу, предусматривающему дополнительно пошлины на импорт в размере $267 млрд. Между тем, СМИ сообщили, что Китай не примет участия в следующем раунде торговых переговоров с США, которые предварительно были намечены на 20-е числа сентября. Кроме того, Министерство торговли Китая заявило, что у страны нет выбора, кроме как принять ответные меры против этого последнего раунда тарифов, чтобы защитить свои права и интересы в мире свободной торговли. Пекин сообщил, что введет новые тарифы на американские товары на сумму $60 млрд., начиная с конца этого месяца. Что касается реакции валютного рынка на торговый конфликт, юань демонстрировал значительные колебания против американской валюты, и завершил месяц с умеренным снижением (-0,60%).

Возвращаясь к теме переговоров по выходу Великобритании из ЕС, в начале сентября СМИ сообщили, что Лондон и Берлин договорились об отмене ключевых взаимных требований, касающихся Брекзита. Согласно информации, будет заключена менее детализированная сделка по Брекзиту, а торговые вопросы будут согласованы уже после завершения выхода. Затем рынки получили очередную порцию позитива после того, как переговорщик от ЕС по Брекзиту Барнье назвал "реалистичным" и "возможным" достижение соглашения об условиях Брекзита между Лондоном и ЕС в течение 6-8 недель. Барнье отметил, что нерешенными остались еще несколько вопросов, включая вопрос ирландской границы. Затем фокус сместился на неформальную встречу уполномоченных 27 стран ЕС, которая посвящена вопросу Брекзита. Представители ряда стран отметили, что по итогам первого дня встречи никакого прогресса сделано не было. В целом, итоги саммита никакой новой информации не преподнесли, при этом комментарии участников встречи были неоднозначными. Так, канцлер Австрии Курц заявил, что переговоры по Брекзиту подойдут к концу в октябре. В то же время глава Евросовета Туск сообщил, что по вопросам Брекзита, скорее всего, придется созвать экстренный саммит, который может состояться 17–18 ноября. Однако, вскоре премьер-министр Британии Мэй отметила, что переговоры по Брекзиту с ЕС зашли в тупик и призвала к новым предложениям. Она сказала, что лидеры ЕС должны предложить новые альтернативы ее предложениям по Брекзиту, если обе стороны хотят преодолеть тупик в своих переговорах. Эти заявления вызвали масштабное падение фунта против основных валют, однако с начала сентября британская валюта зафиксировала прирост на 0,89% против доллара США.

Что касается денежно-кредитной политики, стоит подчеркнуть, что в сентябре состоялось довольно много заседаний Центробанков, а именно РБА, Банка Канады, Банка Англии, ЕЦБ, Банка Японии, ЦБ Швейцарии, ФРС, и ЦБ Новой Зеландии. Однако, наиболее важными (в плане реакции рынка) оказались встречи Банка Англии, ЕЦБ, и ФРС. Напомним, Банк Англии оставил процентную ставку без изменений, на уровне 0,75%, и предупредил о растущей угрозе для роста мировой экономики со стороны напряженности торговых отношений между США и Китаем. Банк Англии повторил, что для замедления инфляции до целевого уровня 2% с июльского уровня 2,5% потребуется дальнейшее повышение ставки, но эти действия будут "ограниченными и постепенными". Руководители Банка также заявили, что параметры их политики основаны на предположении о "мягком приспосабливании" к новым взаимоотношениям между Британией и ЕС.

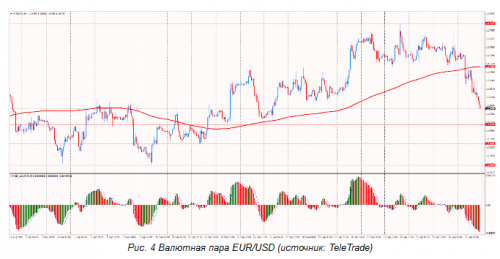

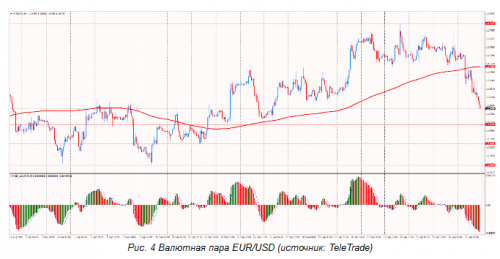

ЕЦБ также сохранил ставки неизменными: базовую процентную ставку по кредитам на нулевом уровне, ставку по депозитам - на уровне -0,4%, по маржинальным кредитам - на уровне - 0,25%. Однако, глава ЕЦБ Драги в ходе пресс-конференции проявил ястребиный настрой, отметив сокращение неопределенности в отношении прогноза по инфляции. Он подтвердил обязательство ЦБ прекратить ежемесячную программу покупки облигаций и был достаточно оптимистичен в отношении инфляционных ожиданий. В своих обновленных прогнозах персонала ЦБ сказал, что он ожидает, что экономика Европы вырастет на 2% в этом году, немного ниже июньского прогноза в 2,1%. Драги объяснил, что снижение ожиданий по росту было результатом ослабления внешнего спроса. Однако он по-прежнему оптимистично настроен в отношении того, что еврозона находится на правильном пути. Хотя тон Драги был в основном оптимистичным, он подчеркнул растущие риски для мировой и европейской экономик. Что касается динамики европейской валюты, с начала сентября пара EUR/USD выросла на 0,35%, нивелировав почти половину августовского падения.

ФРС, тем временем, повысила целевой диапазон ставки по федеральным фондам до 2,00-2,25%, при этом ЦБ озвучил намерение продолжить процесс ужесточения политики. Большинство руководителей ФРС, согласно опубликованным прогнозам, ожидает еще одного повышения ставок в текущем году и трех повышений в следующем, что соответствует ожиданиям многих участников рынка. При этом руководство ФРС больше не считает текущий уровень ставок "стимулирующим" экономический рост, убрав соответствующие слова из своего официального заявления. Отсутствие этого слова не обязательно означает, что ставки уже не достаточно низкие для стимулирования роста, по мнению ФРС. Это изменение показывает, что руководители ФРС хотят избежать предоставления крайне точной оценки того, на каком уровне находится нейтральная ставка, учитывая неопределенность этого термина. Позитивным для рынков и доллара оказалось повышение ФРС своих прогнозных оценок по темпам роста ВВП США на текущий год и 2019 год.

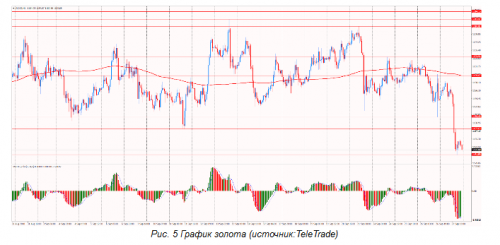

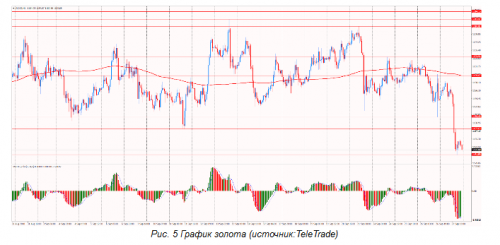

Если говорить о ситуации на сырьевом рынке, в сентябре золото подешевело примерно на 1,1%, чему главным образом способствовало сильное укрепление американской валюты в конце месяца на фоне повышения процентной ставки ФРС и благоприятных данных по ВВП США за второй квартал. Напомним, золото очень чувствительно к росту ставок, поскольку в такой ситуации увеличиваются альтернативные издержки владения не приносящим процентный доход золотом. Стоит отметить, что с момента достижения пика в апреле цены на золото упали более чем на 13%, поскольку торговая война между Китаем и США заставила инвесторов искать пристанище в долларах, а не в золоте, традиционной

безопасной гавани.

Что касается нефти, с начала месяца котировки марки WTI выросли на 3,5%, в то время как нефть марки Brent подорожала на 5,1%. Основным катализатором роста цен были предстоящие санкции США против Ирана, которые уже начали сокращать экспорт иранский сырой нефти. С весны, когда администрация Трампа заявила, что введет санкции против Ирана, трейдеры сосредоточились на влиянии, которое они могут оказать на глобальные поставки. Санкции будут нацелены на экспорт нефти Ирана с ноября. Вашингтон сказал своим союзникам сократить импорт иранской нефти, и некоторые азиатские покупатели, включая Южную Корею, Японию и Индию, похоже, следуют этим рекомендациям. Но правительство США не хочет подталкивать цены на нефть, что может снизить экономическую активность или спровоцировать замедление глобального роста. Однако, долгосрочные перспективы рынка нефти по-прежнему сдерживаются эскалацией китайско-американской торговой войны, которая омрачила перспективы спроса на сырую нефть.

В октябре инвесторы будут постепенно готовится к ноябрьскому заседанию ФРС, анализируя поступающие статданные и заявления представителей ЦБ в поиске дополнительных подсказок. Важным окажется отчет по числу рабочих мест вне сельского хозяйства США за сентябрь, который может в некоторой степени повлиять на перспективы изменения ставок. Помимо этого, участники рынка продолжат следить за дальнейшим развитием отношений между США и Китаем. Кроме того, в октябре стартует сезон публикации квартальных отчетов за третий квартал в США, который может усилить волатильность на американском фондовом рынке.

ТелеТрейд

В начале месяца в фокусе оказались заявления президента США Дональда Трампа о том, что Вашингтон может усилить торговый конфликт с Пекином. Трамп предупредил, что готов наложить тарифы практически на весь китайский импорт в США, угрожая пошлинами еще на $267 млрд. в дополнение к $200 млрд., которые ранее уже были упомянуты в его угрозах. Однако, вскоре опасения торговой войны несколько ослабли, чему способствовали сообщения издания WSJ о том, что США предложили Китаю провести в ближайшее время новый раунд торговых переговоров. По информации издания, целью нового раунда является предоставление Пекину возможности озвучить свои предложения относительно торгового противостояния прежде, чем будут введены дополнительные пошлины в отношении китайской продукции. В свою очередь Трамп заявил, что США не находятся под давлением в вопросе заключения сделки с Китаем, "это они нуждаются в заключении соглашения с нами". Трамп пояснил, что на это указывает растущие рынки США и падающие китайские рынки. Также Трамп заявил, что США "скоро будут получать миллиарды благодаря пошлинам". После этого США анонсировали введение дополнительных пошлины на ввозимые с Китая товары общей суммой $200 млрд. Трамп сообщил, что размер сборов составит 10%, и они вступят в силу с 24 сентября. Новый размер пошлин будет действовать до конца года, а с начала следующего года они будут увеличены до 25%. При этом была озвучена готовность расширить протекционистские меры, если Китай предпримет ответные меры. В таком случае Трамп пообещал приступить к третьему этапу, предусматривающему дополнительно пошлины на импорт в размере $267 млрд. Между тем, СМИ сообщили, что Китай не примет участия в следующем раунде торговых переговоров с США, которые предварительно были намечены на 20-е числа сентября. Кроме того, Министерство торговли Китая заявило, что у страны нет выбора, кроме как принять ответные меры против этого последнего раунда тарифов, чтобы защитить свои права и интересы в мире свободной торговли. Пекин сообщил, что введет новые тарифы на американские товары на сумму $60 млрд., начиная с конца этого месяца. Что касается реакции валютного рынка на торговый конфликт, юань демонстрировал значительные колебания против американской валюты, и завершил месяц с умеренным снижением (-0,60%).

Возвращаясь к теме переговоров по выходу Великобритании из ЕС, в начале сентября СМИ сообщили, что Лондон и Берлин договорились об отмене ключевых взаимных требований, касающихся Брекзита. Согласно информации, будет заключена менее детализированная сделка по Брекзиту, а торговые вопросы будут согласованы уже после завершения выхода. Затем рынки получили очередную порцию позитива после того, как переговорщик от ЕС по Брекзиту Барнье назвал "реалистичным" и "возможным" достижение соглашения об условиях Брекзита между Лондоном и ЕС в течение 6-8 недель. Барнье отметил, что нерешенными остались еще несколько вопросов, включая вопрос ирландской границы. Затем фокус сместился на неформальную встречу уполномоченных 27 стран ЕС, которая посвящена вопросу Брекзита. Представители ряда стран отметили, что по итогам первого дня встречи никакого прогресса сделано не было. В целом, итоги саммита никакой новой информации не преподнесли, при этом комментарии участников встречи были неоднозначными. Так, канцлер Австрии Курц заявил, что переговоры по Брекзиту подойдут к концу в октябре. В то же время глава Евросовета Туск сообщил, что по вопросам Брекзита, скорее всего, придется созвать экстренный саммит, который может состояться 17–18 ноября. Однако, вскоре премьер-министр Британии Мэй отметила, что переговоры по Брекзиту с ЕС зашли в тупик и призвала к новым предложениям. Она сказала, что лидеры ЕС должны предложить новые альтернативы ее предложениям по Брекзиту, если обе стороны хотят преодолеть тупик в своих переговорах. Эти заявления вызвали масштабное падение фунта против основных валют, однако с начала сентября британская валюта зафиксировала прирост на 0,89% против доллара США.

Что касается денежно-кредитной политики, стоит подчеркнуть, что в сентябре состоялось довольно много заседаний Центробанков, а именно РБА, Банка Канады, Банка Англии, ЕЦБ, Банка Японии, ЦБ Швейцарии, ФРС, и ЦБ Новой Зеландии. Однако, наиболее важными (в плане реакции рынка) оказались встречи Банка Англии, ЕЦБ, и ФРС. Напомним, Банк Англии оставил процентную ставку без изменений, на уровне 0,75%, и предупредил о растущей угрозе для роста мировой экономики со стороны напряженности торговых отношений между США и Китаем. Банк Англии повторил, что для замедления инфляции до целевого уровня 2% с июльского уровня 2,5% потребуется дальнейшее повышение ставки, но эти действия будут "ограниченными и постепенными". Руководители Банка также заявили, что параметры их политики основаны на предположении о "мягком приспосабливании" к новым взаимоотношениям между Британией и ЕС.

ЕЦБ также сохранил ставки неизменными: базовую процентную ставку по кредитам на нулевом уровне, ставку по депозитам - на уровне -0,4%, по маржинальным кредитам - на уровне - 0,25%. Однако, глава ЕЦБ Драги в ходе пресс-конференции проявил ястребиный настрой, отметив сокращение неопределенности в отношении прогноза по инфляции. Он подтвердил обязательство ЦБ прекратить ежемесячную программу покупки облигаций и был достаточно оптимистичен в отношении инфляционных ожиданий. В своих обновленных прогнозах персонала ЦБ сказал, что он ожидает, что экономика Европы вырастет на 2% в этом году, немного ниже июньского прогноза в 2,1%. Драги объяснил, что снижение ожиданий по росту было результатом ослабления внешнего спроса. Однако он по-прежнему оптимистично настроен в отношении того, что еврозона находится на правильном пути. Хотя тон Драги был в основном оптимистичным, он подчеркнул растущие риски для мировой и европейской экономик. Что касается динамики европейской валюты, с начала сентября пара EUR/USD выросла на 0,35%, нивелировав почти половину августовского падения.

ФРС, тем временем, повысила целевой диапазон ставки по федеральным фондам до 2,00-2,25%, при этом ЦБ озвучил намерение продолжить процесс ужесточения политики. Большинство руководителей ФРС, согласно опубликованным прогнозам, ожидает еще одного повышения ставок в текущем году и трех повышений в следующем, что соответствует ожиданиям многих участников рынка. При этом руководство ФРС больше не считает текущий уровень ставок "стимулирующим" экономический рост, убрав соответствующие слова из своего официального заявления. Отсутствие этого слова не обязательно означает, что ставки уже не достаточно низкие для стимулирования роста, по мнению ФРС. Это изменение показывает, что руководители ФРС хотят избежать предоставления крайне точной оценки того, на каком уровне находится нейтральная ставка, учитывая неопределенность этого термина. Позитивным для рынков и доллара оказалось повышение ФРС своих прогнозных оценок по темпам роста ВВП США на текущий год и 2019 год.

Если говорить о ситуации на сырьевом рынке, в сентябре золото подешевело примерно на 1,1%, чему главным образом способствовало сильное укрепление американской валюты в конце месяца на фоне повышения процентной ставки ФРС и благоприятных данных по ВВП США за второй квартал. Напомним, золото очень чувствительно к росту ставок, поскольку в такой ситуации увеличиваются альтернативные издержки владения не приносящим процентный доход золотом. Стоит отметить, что с момента достижения пика в апреле цены на золото упали более чем на 13%, поскольку торговая война между Китаем и США заставила инвесторов искать пристанище в долларах, а не в золоте, традиционной

безопасной гавани.

Что касается нефти, с начала месяца котировки марки WTI выросли на 3,5%, в то время как нефть марки Brent подорожала на 5,1%. Основным катализатором роста цен были предстоящие санкции США против Ирана, которые уже начали сокращать экспорт иранский сырой нефти. С весны, когда администрация Трампа заявила, что введет санкции против Ирана, трейдеры сосредоточились на влиянии, которое они могут оказать на глобальные поставки. Санкции будут нацелены на экспорт нефти Ирана с ноября. Вашингтон сказал своим союзникам сократить импорт иранской нефти, и некоторые азиатские покупатели, включая Южную Корею, Японию и Индию, похоже, следуют этим рекомендациям. Но правительство США не хочет подталкивать цены на нефть, что может снизить экономическую активность или спровоцировать замедление глобального роста. Однако, долгосрочные перспективы рынка нефти по-прежнему сдерживаются эскалацией китайско-американской торговой войны, которая омрачила перспективы спроса на сырую нефть.

В октябре инвесторы будут постепенно готовится к ноябрьскому заседанию ФРС, анализируя поступающие статданные и заявления представителей ЦБ в поиске дополнительных подсказок. Важным окажется отчет по числу рабочих мест вне сельского хозяйства США за сентябрь, который может в некоторой степени повлиять на перспективы изменения ставок. Помимо этого, участники рынка продолжат следить за дальнейшим развитием отношений между США и Китаем. Кроме того, в октябре стартует сезон публикации квартальных отчетов за третий квартал в США, который может усилить волатильность на американском фондовом рынке.

ТелеТрейд

Раздел

Новости по теме

Аналитик Михаил Васильев из «Совкомбанка» оценил вероятность возвращения доллара к отметке в 50-60 рублей. Шанс есть, но составляет он не более 5%.

«В базовом сценарии мы не ожидаем в обозримом будущем возвращения курса доллар...

13 декабря 2024

Страны БРИКС наращивают долю расчетов в своих «нетоксичных» в отличие от доллара национальных валютах. Данное решение помогает снижать геополитические риски. Стоящий во главе РФ Владимир Путин заявил об этом на встрече с Дилмой Роуссеффом...

29 октября 2024

Банк России направил в кредитные учреждения уведомление о необходимости сдерживать рост валютных кредитов. На данные меры нужно пойти, чтобы предотвратить образование дефицита юаней.

В ведомстве Эльвиры Набиуллиной отметили, что спрос на кредиты в ю...

16 сентября 2024

Валентин Катасонов дал россиянам совет по инвестированию сбережений. Экономист считает, что настал идеальный момент, когда нужно быстро скупать дорожающее в цене золото.

Унция золота достигла уже 2565 доллара. Котировки растут в связи с ужесточением...

29 августа 2024

Экономист Михаил Беляев объяснил возникшую потребность в создании единой валюты БРИКС. С ее помощью члены объединения смогут проводить международные расчеты.

Единая валюта получит только электронную форму. Заменить деньги внутри каждый страны БРИКС ...

16 июля 2024

Новые санкции, введенные в отношении Московской биржи (ММВБ), могут обернуться для экономики России катастрофой. Ситуацию прокомментировал Андрей Нечаев.

Бывший чиновник объяснил, что раньше валютными операциями занимались банки. При прекращении тор...

24 июня 2024

Последние новости

Калининградская область собирается перенимать успешный опыт Москвы в разных направлениях. Возглавляющий регион Алексей Беспрозванных рассказал об этом в Telegram по итогам встречи с мэром Сергеем Собяниным.

«Некоторые идеи еще предстоит обсуди...

4 июня 2025

В России не собираются менять в сторону ужесточения условия по предоставлению гражданам льготной ипотеки. Антон Силуанов, занимающий пост министра финансов, затронул данную тему на заседании Госдумы.

Депутаты обсуждали исполнение бюджета, поэтому об...

4 июня 2025

Ингосстрах Банк представил дебетовую детскую ИнгоКарту. С ее помощью родители смогут контролировать расходы детей, а ребенок получит современный платежный инструмент, который привязывается к счету одного из родителей.

Детская карта полностью аналоги...

3 июня 2025

Алексей Беспрозванных доложил 52-летнему Алексею Дюмину о работе по привлечению иностранцев в Калининградскую область. В последнее время она становится для них более привлекательной. Итоги своей командировки в Москву губернатор подвел в Telegram-кана...

3 июня 2025

Алексей Чекунков нашел применение российскому газу, непроданному в Европу из-за санкций. Глава Минвостокразвития предлагает потратить его на майнинг в регионах, жалующихся на дефицит электричества.

В РФ не могут решить проблему энергодефицита. Очере...

3 июня 2025

Общественная редакция в Калининграде

Мы разработали способ поддержки региональных независимых сюжетов, волнующих местных жителей. Мы собираемся использовать его для развития "Общественной редакции", нового дома для лучших региональных журналистов. Чтобы это сделать, мы нуждаемся в вашей помощи.

В рамках проекта планируется дальнейшее построение "Общественной редакции", членами которой становится каждый подписчик с правом голоса. Все важнейшие вопросы в деятельности Редакции решаются путем открытого голосования. Финансирование Редакции осуществляется за счет ежемесячных пожертвований подписчиков. Узнать больше

Каждый ПОДПИСЧИК получает доступ к чату "Общественной редакции" и его голос учитывается при подборе журналистов и выборе тематики новостей. Управляющая компания предлагает кандидатуры журналистов на рассмотрение ПОДПИСЧИКОВ, которые и определяют состав редакции путем голосования.

Каждый подписчик имеет право создания запроса в редакцию, который обрабатывается в порядке очереди. В итоге формируется полноценное журналистское расследование, сопровождающиеся:

- Раскрытием при помощи: фото, видео, стрим;

- Запросами в любые органы власти местного и федерального уровня;

- Экспертными мнениями о проблеме у тематических спикеров.

- Запросами в любые органы власти местного и федерального уровня;

- Экспертными мнениями о проблеме у тематических спикеров.

Таким образом, создается уникальное СМИ, управляемое исключительно ПОДПИСЧИКАМИ.

Новая платформа журналистики будет полностью обеспечиваться за счёт пожертвований подписчиков. Структура "Общественной редакции" полностью исключает понятие "Владелец", как в традиционных СМИ. Таким образом, можно избежать воздействия различных сил: государственных и рыночных, которые искажают информационное пространство на выгоду своим интересам. Журналист в "Общественной редакции" пишет по темам и запросам, которые формируют ПОДПИСЧИКИ в чате редакции.

Раздел "Новости в Калининграде" - это последние новости Калининграда и Калининградской области. Журналисты портала Глобал39.ру с максимальной точностью и объективностью донесут до читателей информацию о важных событиях в бизнесе, политике, экономике, здравоохранении, культуре и других сферах жизни региона. Оформите подписку на новости - поддержите независимую журналистику в Калининграде.

Потапова Алёна

Директор по развитию

4

4